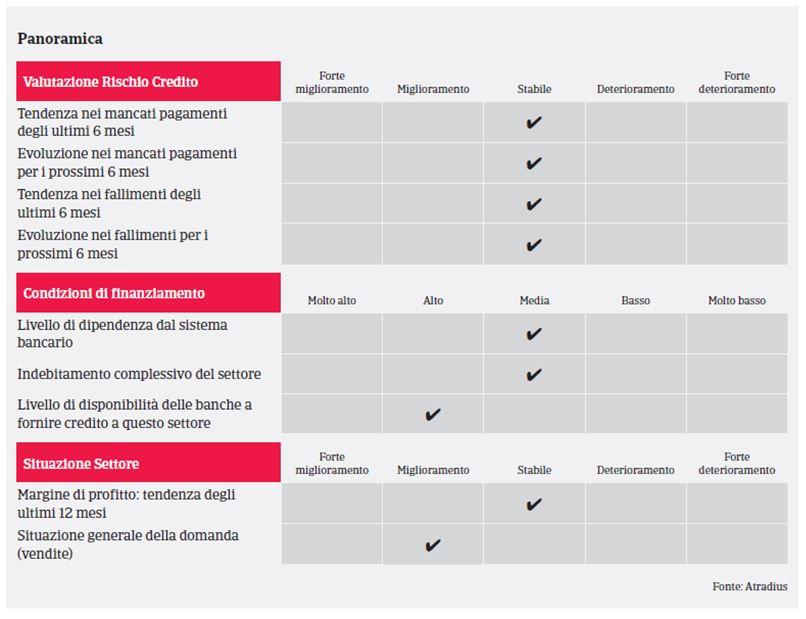

Il livello delle insolvenze nel settore automobilistico è basso rispetto ad altre industrie italiane e si prevede che i fallimenti aziendali non aumentino nel 2017.

- Continua la ripresa di produzione e vendite

- I margini di profitto delle imprese dovrebbero mantenersi stabili

- Il numero di casi d’insolvenza dovrebbe stabilizzarsi nel 2017

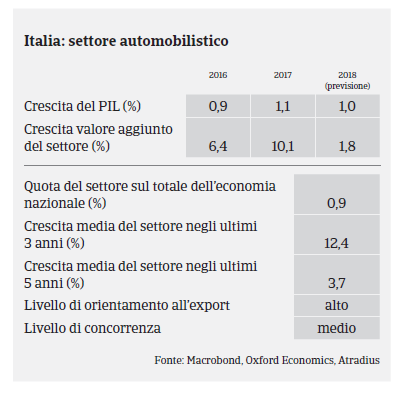

Secondo l'Organizzazione internazionale dei costruttori di veicoli a motore (OICA), nel 2016 il settore automobilistico italiano continua a registrare una ripresa, con un aumento della produzione dell'8,8% rispetto all'anno precedente. Tale ripresa è sostenuta dalla crescita della domanda interna e dal solido andamento dell'export (il 64% dei veicoli prodotti nel 2016 è stato venduto all'estero). L'aumento della domanda interna è legato principalmente alla modesta ripresa economica, ai bassi tassi d’interesse, alla riduzione dei prezzi del carburante, al migliore accesso al credito al consumo e alle aggressive campagne promozionali da parte delle case automobilistiche.

Secondo i dati dell'Associazione europea dei costruttori di automobili (ACEA), il numero delle immatricolazioni e vendite di nuove vetture è cresciuto del 18,8% portandosi a 2 milioni di unità. La crescita è proseguita nel 2017: tra gennaio e maggio di quest'anno le immatricolazioni sono aumentate dell'8,1% per quanto riguarda le autovetture e del 7,8% per i veicoli commerciali. Le prospettive per il secondo semestre del 2017 e per i primi mesi del 2018 restano positive grazie al potenziale di crescita delle vendite di nuovi veicoli per la sostituzione di modelli obsoleti tenuto conto che il 47% delle autovetture circolanti in Italia non rispetta ancora gli standard Euro 4 e l'età media della flotta di veicoli è di 10,4 anni.

Tuttavia, nonostante la crescita, le vendite e la produzione sul mercato interno sono ancora al di sotto dei livelli pre-crisi (nel 2008 erano stati venduti oltre 2,4 milioni di autovetture). L'aumento della produzione e delle immatricolazioni a partire dal 2014 va letto a fronte delle forti diminuzioni registrate tra il 2009 e il 2013. Allo stesso tempo, la ripresa dell'economia italiana è ancora modesta (il PIL dovrebbe crescere dell'1,1% quest'anno e dell'1,2% nel 2018) e il livello di fiducia di consumatori e imprese potrebbe risentire della potenziale incertezza politica e dei dubbi legati alla stabilità del sistema finanziario.

A causa della forte riduzione di vendite e produzione negli anni precedenti al 2014, molti produttori e fornitori italiani del settore automobilistico hanno subito una contrazione dei margini di profitto: soprattutto le piccole imprese avevano fatto registrare un peggioramento per quanto riguarda patrimonio netto, solvibilità e liquidità. Grazie alla ripresa, le imprese superstiti hanno registrato un aumento dei margini di profitto, che dovrebbero mantenersi stabili anche quest'anno.

I pagamenti nel settore automobilistico italiano oscillano tra 60 e 90 giorni e tra 120 e 150 giorni a seconda dell'acquirente finale o se il capitale d’esercizio richiesto può essere ottenuto da banche o fornitori. In linea generale, i pagamenti sono più veloci nel caso degli acquirenti esteri. La nostra esperienza in materia di pagamenti è stata soddisfacente negli ultimi due anni e non ci aspettiamo un aumento delle notifiche di mancato pagamento nei prossimi mesi. Quest'anno il tasso d’insolvenza del settore automobilistico è basso rispetto ad altri comparti e il numero di casi di fallimento dovrebbe stabilizzarsi.

Alla luce della buona performance del settore nel 2016 e delle prospettive positive per il 2017, all'inizio di quest'anno abbiamo migliorato la nostra valutazione del settore automobilistico passando da "Discreto" a "Buono". Il nostro approccio assicurativo nei confronti delle imprese del settore è generalmente aperto: adottiamo maggiore cautela nel caso dei produttori di componenti, che hanno un basso potere d'acquisto nei confronti delle case automobilistiche, e per quanto riguarda i distributori/grossisti di pneumatici, a causa della forte concorrenza e del processo di concentrazione attualmente in atto in questo segmento.

Documenti collegati

1.02MB PDF